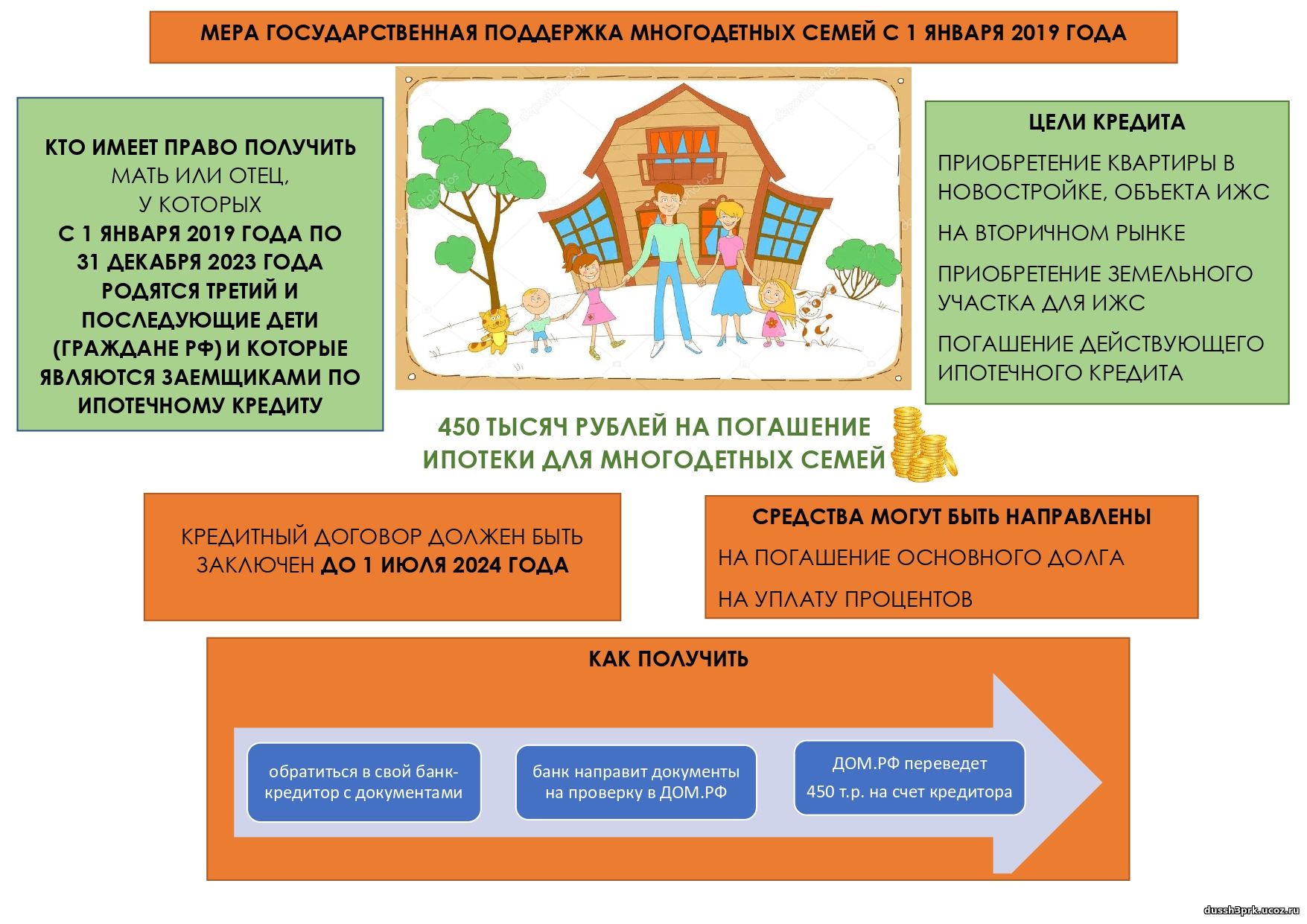

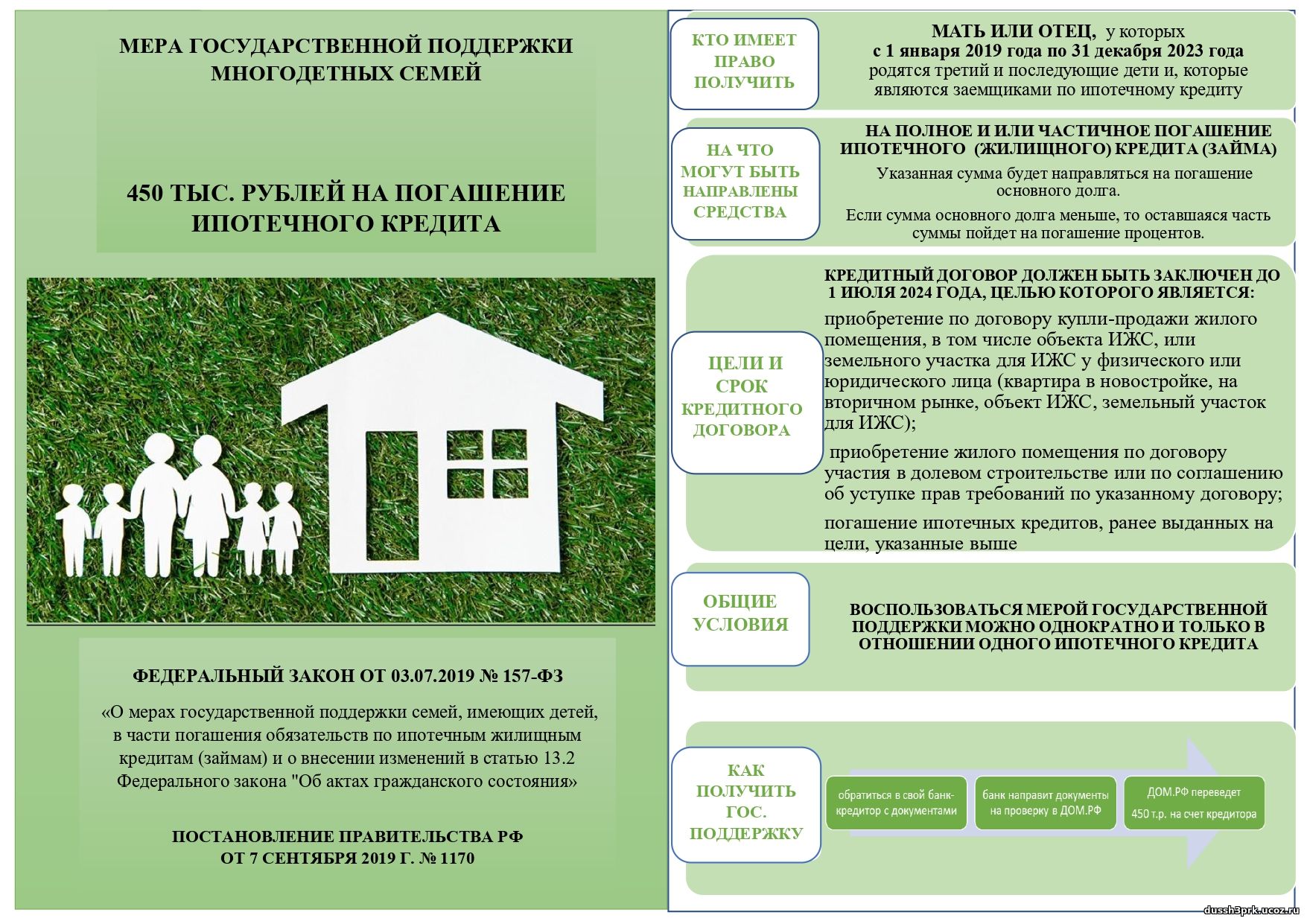

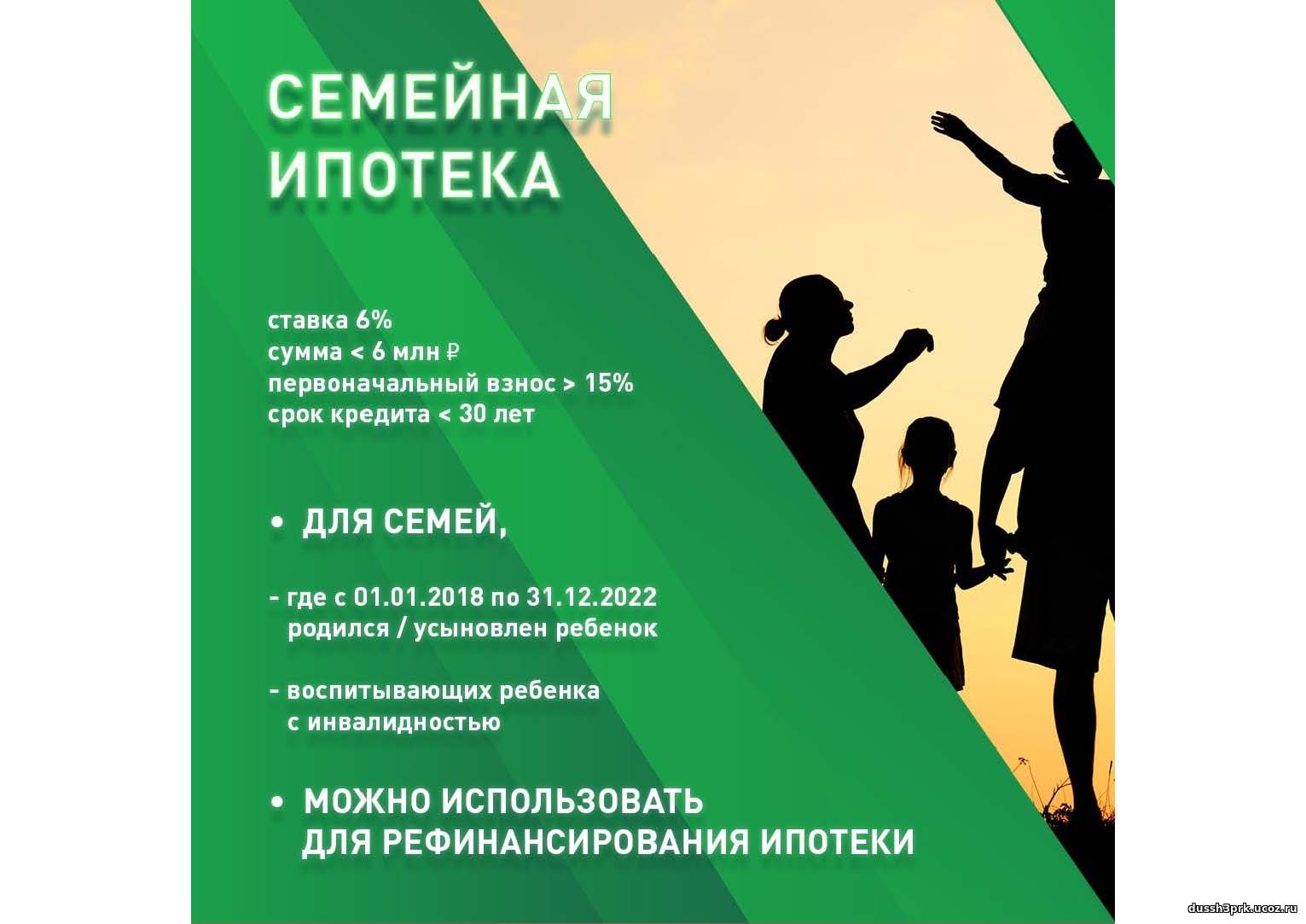

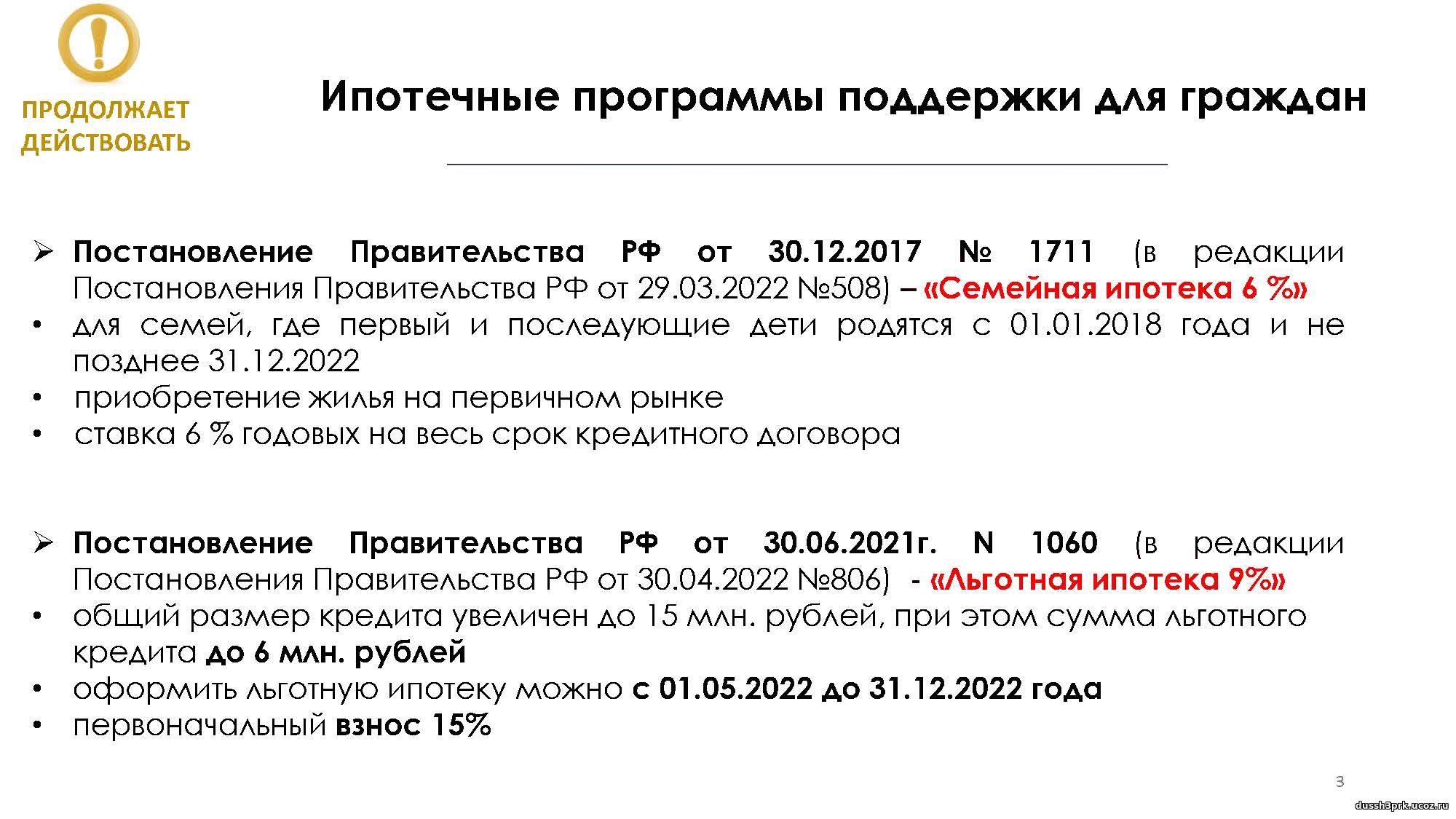

Программа «Семейная ипотека» действует до 1 июля 2024 года. Она позволяет российским гражданам получить кредит на покупку жилья по сниженной ставке. По оценкам оператора программы «Дом.РФ», в 2023–2024 годах этой мерой господдержки воспользуются около 240 тыс. семей. За все время реализации программу использовали уже более 400 тыс. семей. Подробнее на: https://realty.rbc.ru/news/60d066709a79474c9ddb3f7d

Вниманию физических лиц – потребителей финансовых услуг!

Уважаемые жители Кемеровской области! С 1 апреля 2023 года в любом отделе МФЦ Кемеровской области вы можете подать обращение финансовому уполномоченному. Важно знать! В случае возникновения денежного спора с финансовой организацией до обращения в суд вы должны обратиться к финансовому уполномоченному. Подача обращения и его рассмотрение бесплатно. Решение финансового уполномоченного обязательно для исполнения финансовой организацией. Срок рассмотрения обращения 15 рабочих дней. Вы можете подать обращение в отношении: - страховой компании; - банка; - микрофинансовой организации; - кредитного потребительского кооператива; - негосударственного пенсионного фонда; - ломбарда. Для подачи обращения финансовому уполномоченному обратитесь в любой отдел МФЦ. Дополнительная информация: finombudsman.ru Проверить, подлежит ли спор рассмотрению финансовым уполномоченным

Тел. 8 (800) 200-00-10 (звонок бесплатный по России | с 8.00 до 20.00 по рабочим дням | время московское)

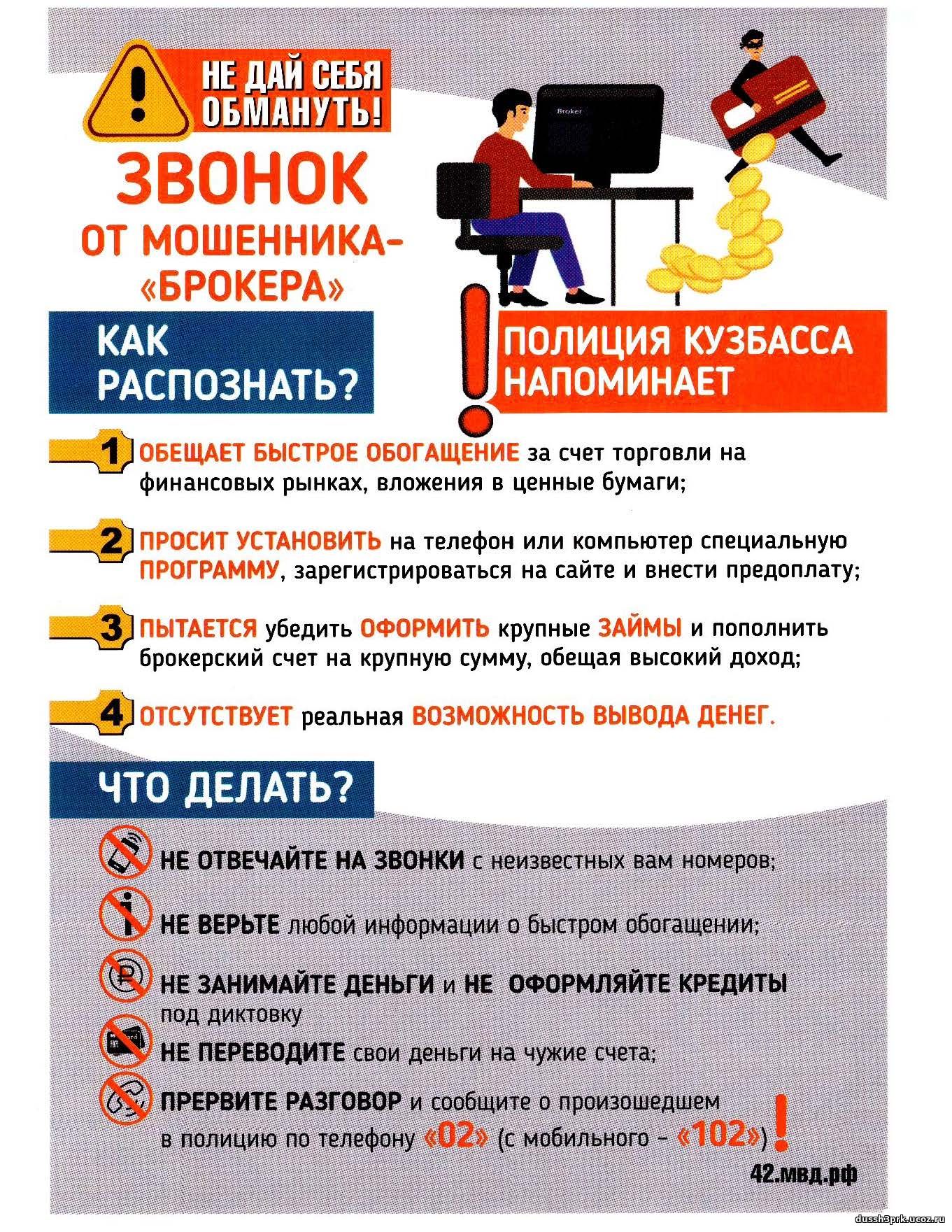

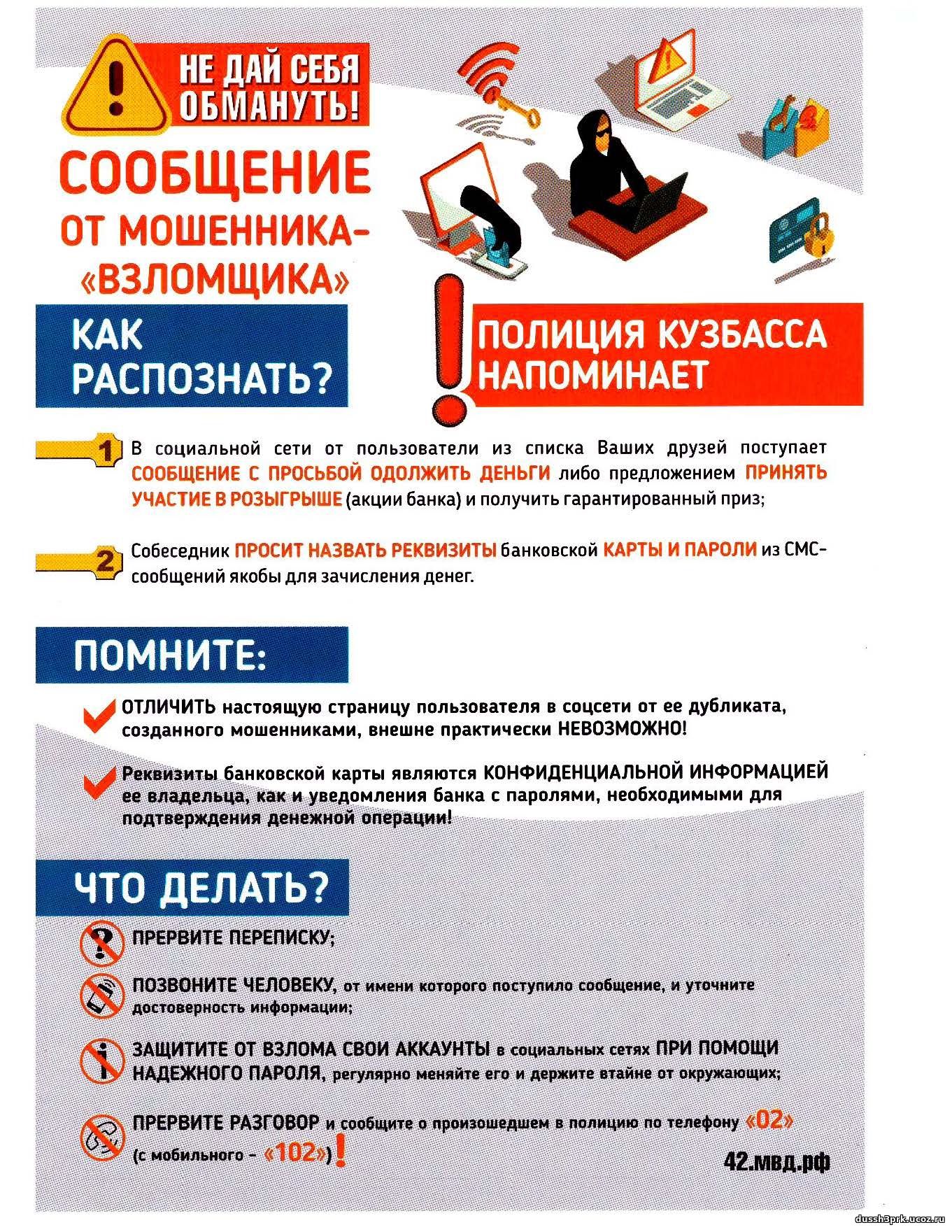

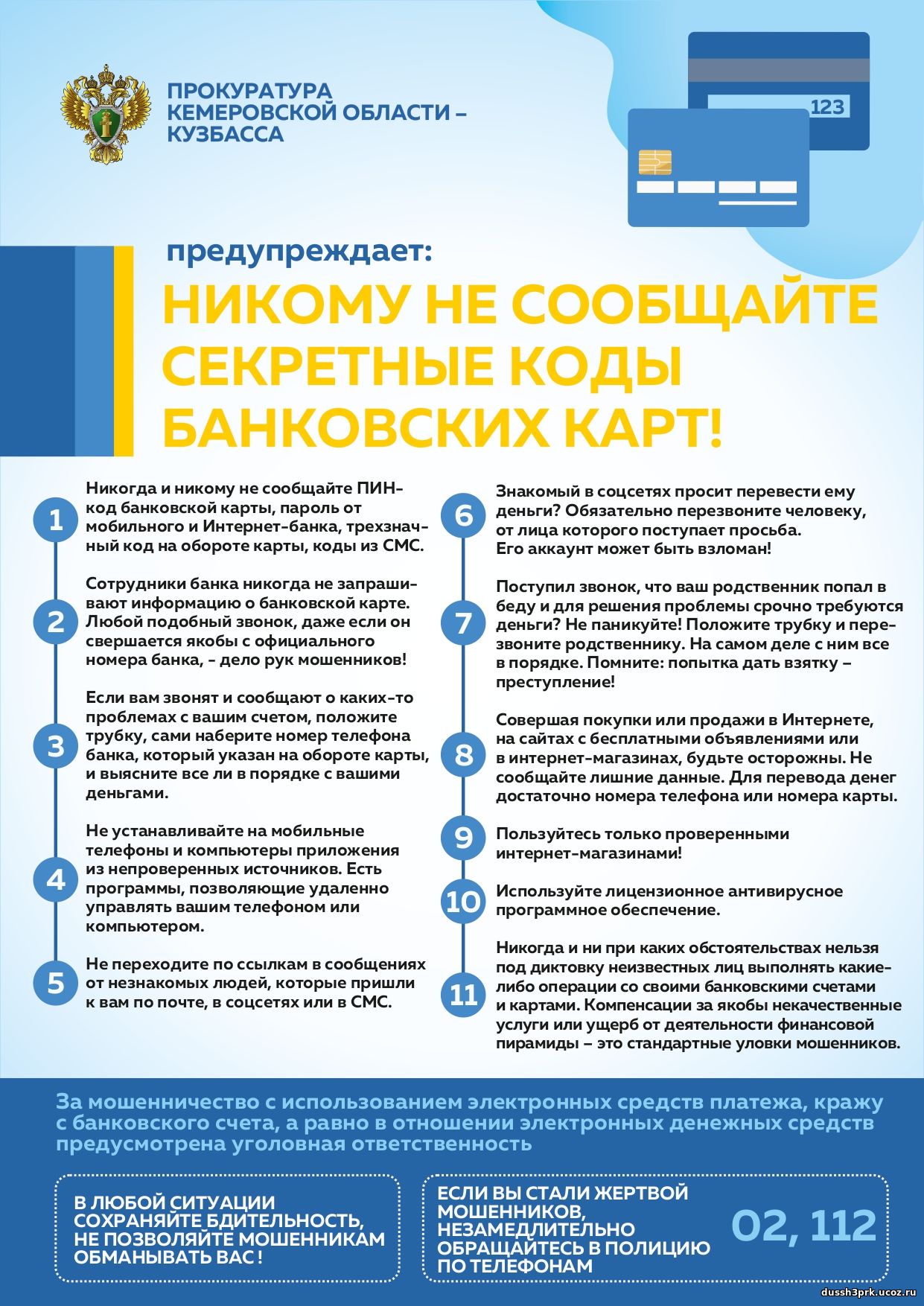

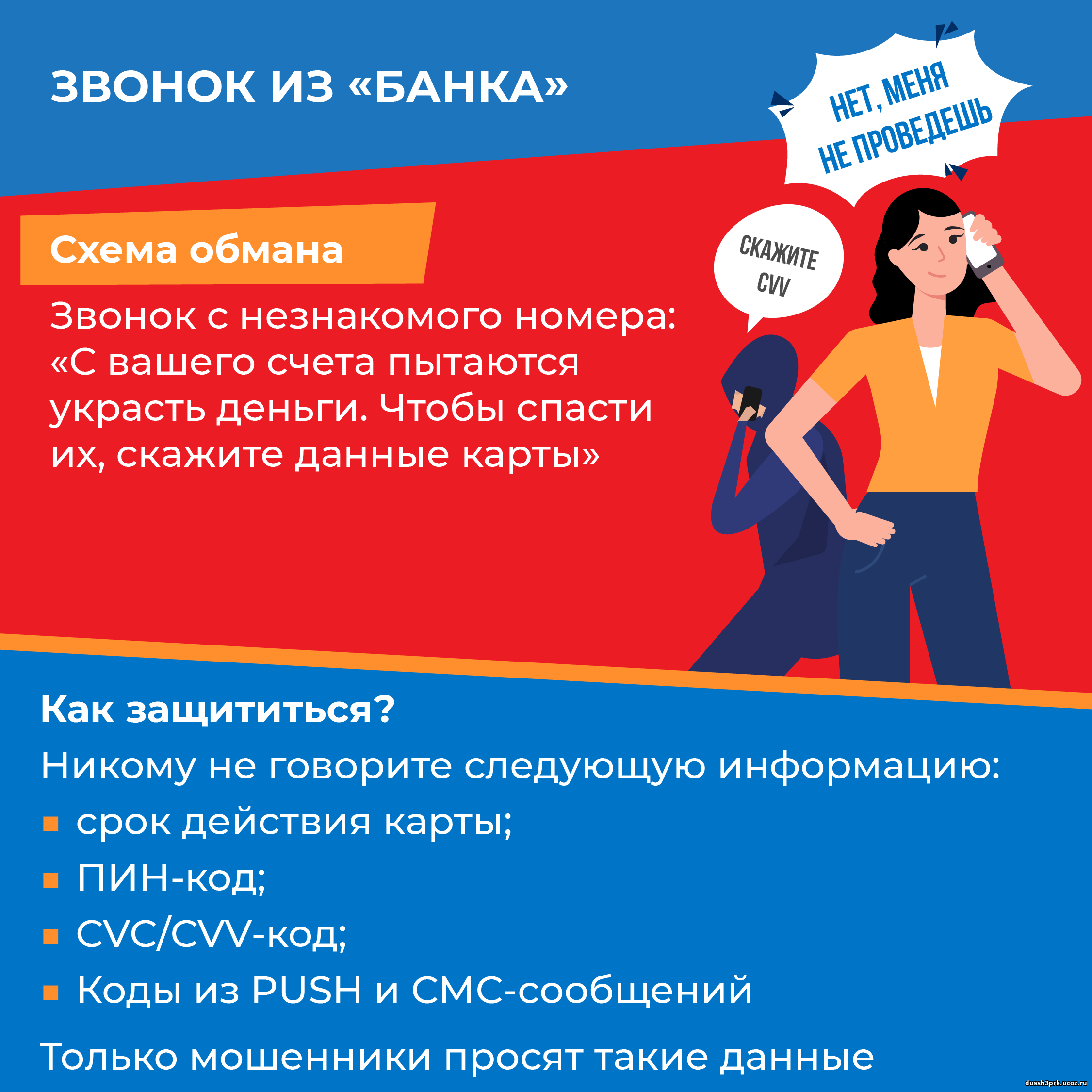

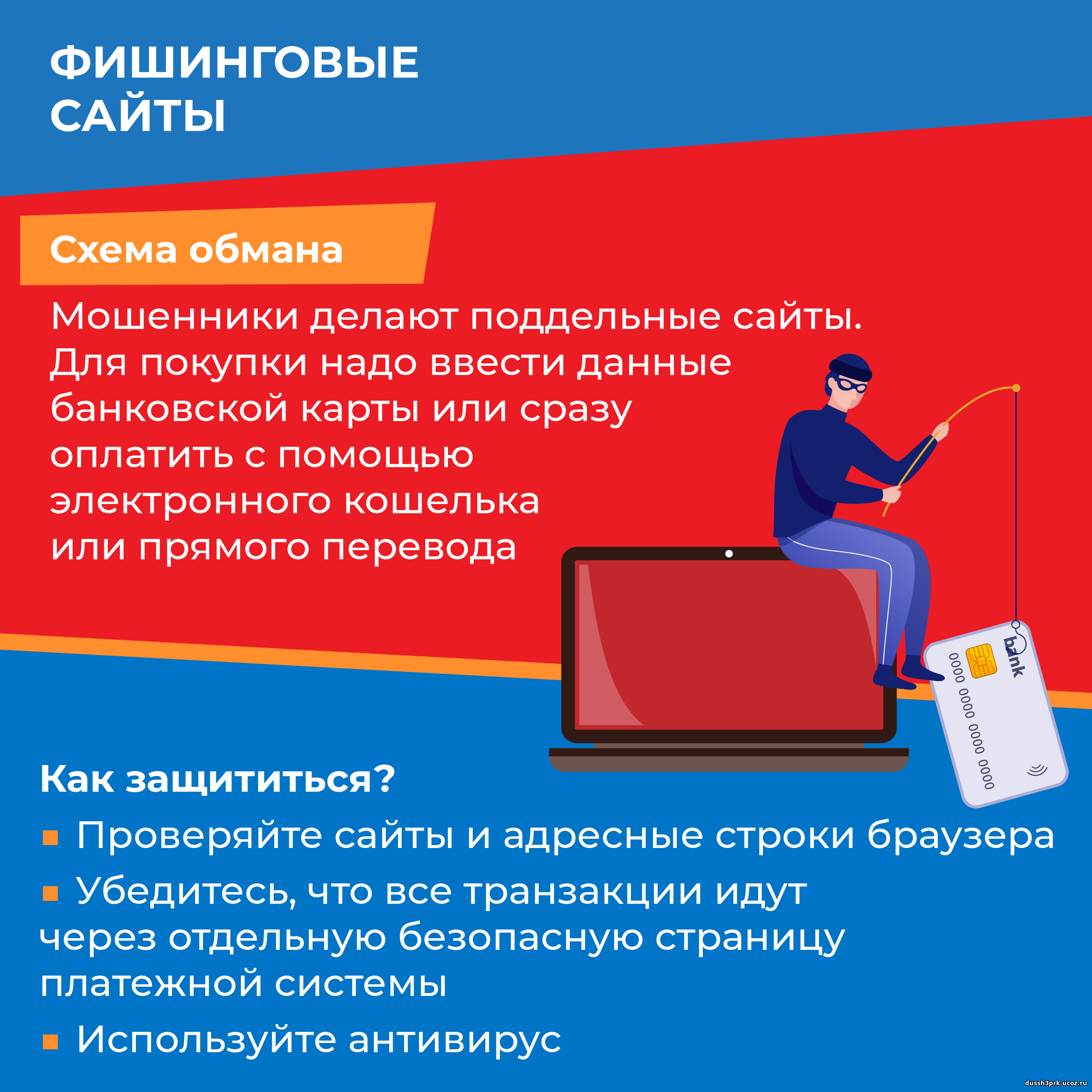

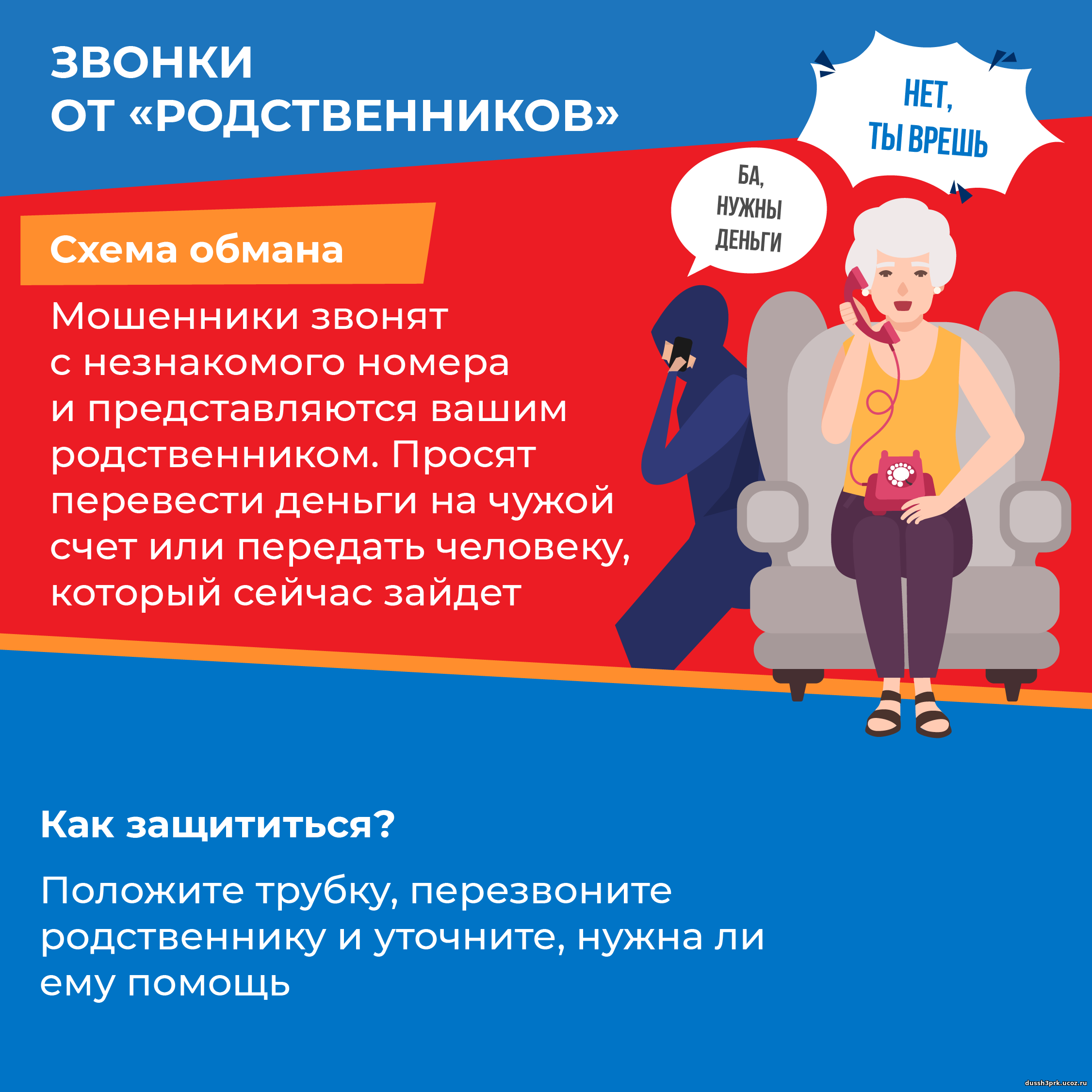

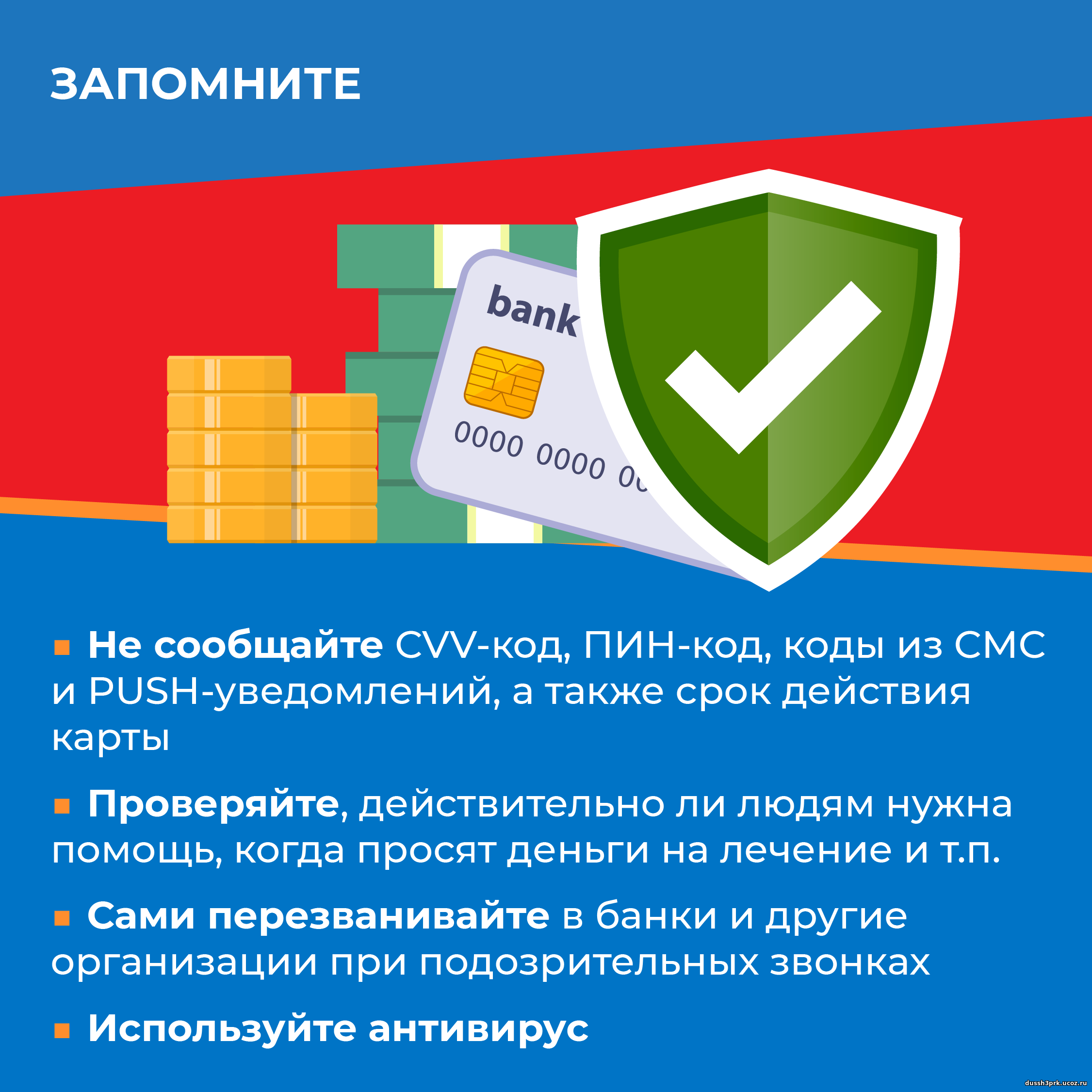

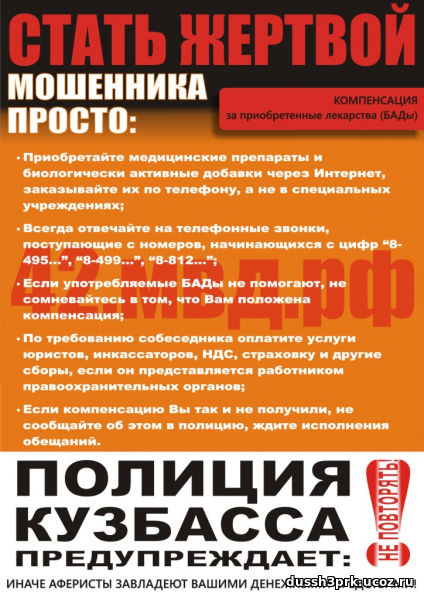

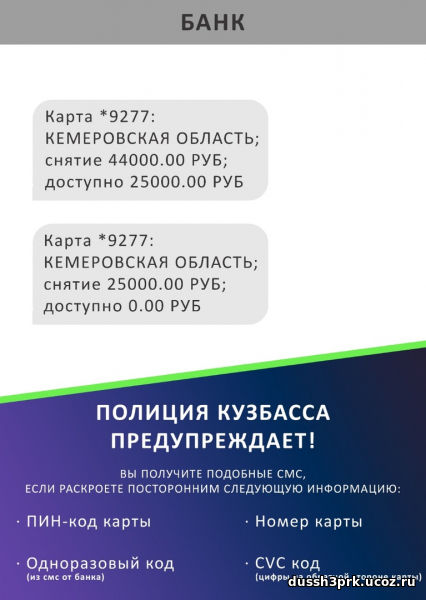

Мошенники. Региональный центр финансовой грамотности Кузбасса

Всё о финансах. Финансовая культура

Истории о мошенничестве. Финансовая культура

Стоп мошенник! Мои финансы

В марте-июле 2022 года 10 817 жителей Кемеровской области, чей доход снизился из-за санкций, получили временную отсрочку по оплате кредитов или снизили ежемесячные платежи по ним. Общая сумма реструктурированной задолженности составила 4,4 млрд рублей. До 30 сентября действует закон о кредитных каникулах, который позволяет заемщику взять перерыв в платежах по кредиту на полгода, если он остался без работы или у него снизился доход. «Кредитные каникулы можно получить, если доход заемщика снизился более чем на 30%, кредит выдан до 1 марта 2022 года, а сумма выдачи не превышает лимит, установленный Правительством РФ. Для потребительских кредитов это ограничение составляет 300 тыс. рублей, 100 тыс. рублей — для кредитных карт, 700 тыс. рублей — для автокредитов и 3 млн рублей — по ипотеке для Кузбасса. Речь идет именно о сумме взятого кредита, а не об остатке по долгу. Такие каникулы за пять месяцев с начала действия закона получили 1 275 жителей Кемеровской области», — уточнил Сергей Драница, управляющий Отделением Банка России по Кемеровской области. Сергей Драница добавил, что кредитные каникулы нацелены на менее защищенные категории граждан. Если кредит заемщика больше установленных лимитов, или он не может подтвердить снижение дохода, то стоит обсудить с кредитором иные варианты изменения графика выплат. Банк России рекомендовал в этом году идти навстречу заемщикам и реструктурировать кредиты, причем это не должно испортить кредитную историю человеку. Большинство реструктуризаций проходит именно по собственным программам банков. В Кемеровской области за указанный период банки изменили условия по более чем 9 тыс. кредитов кузбассовцев. Еще 58 жителей Кемеровской области ушли на ипотечные каникулы, эта мера впервые заработала в России в 2019 году.

Финансовая грамотность

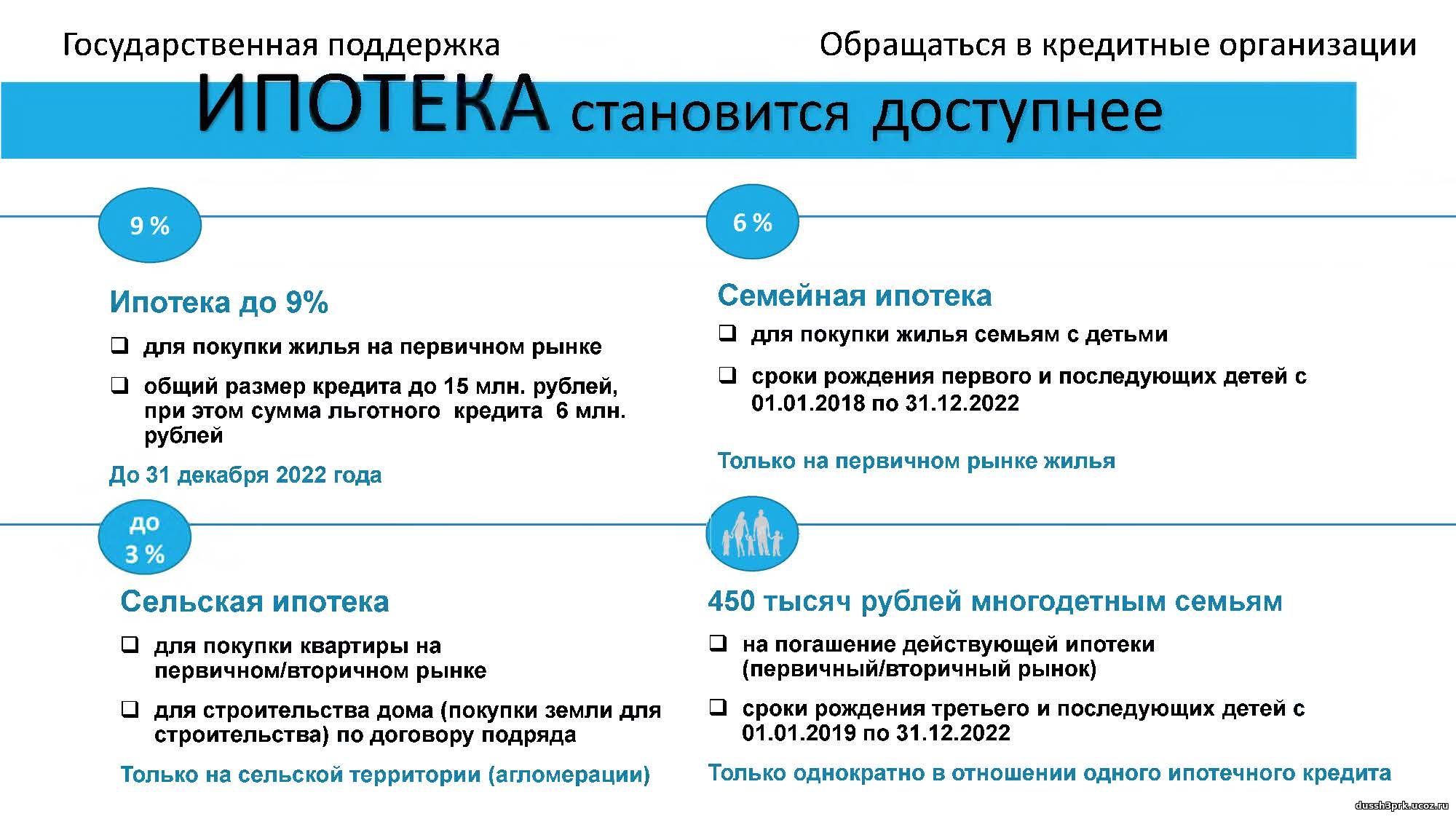

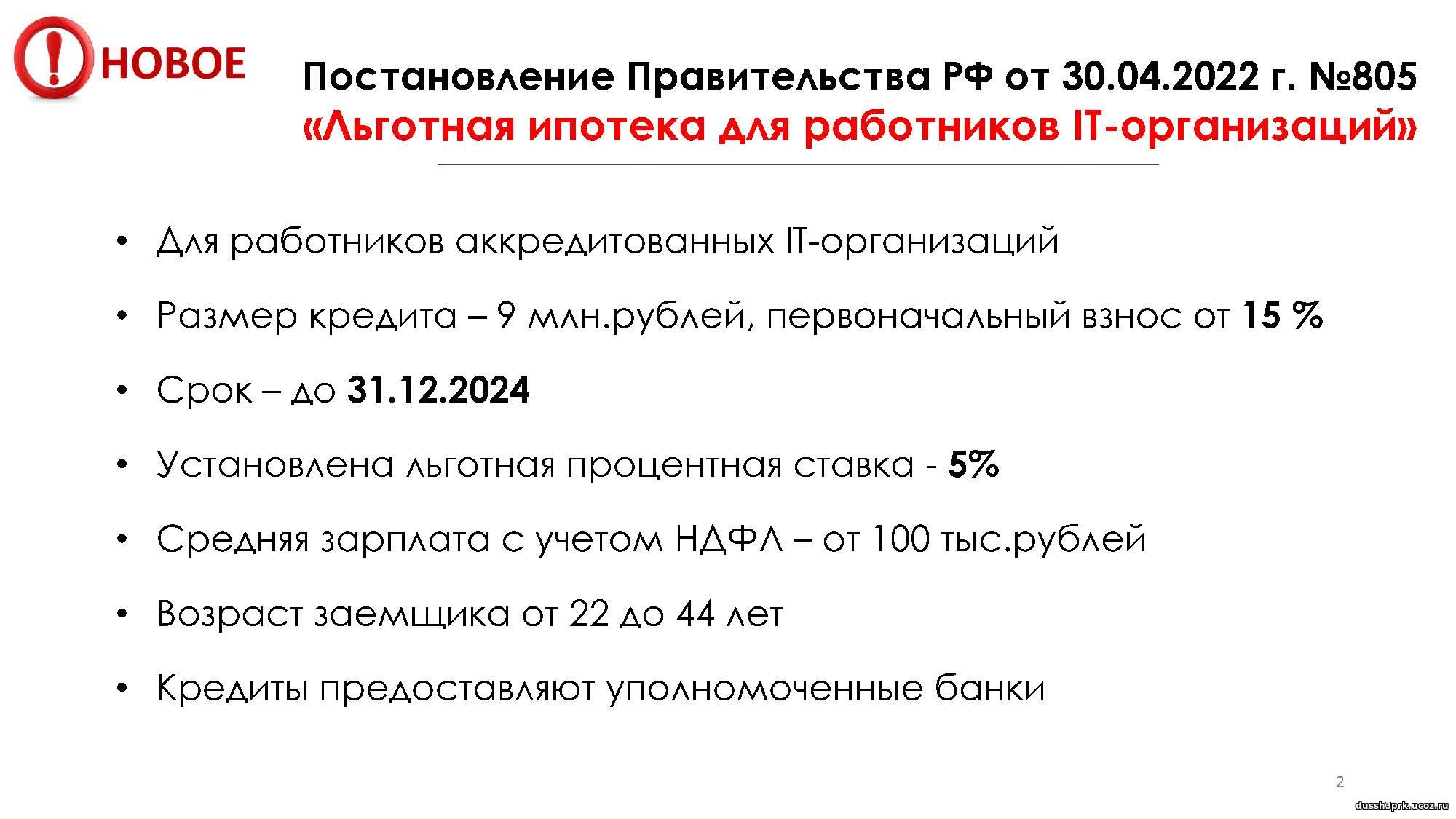

Президент России Владимир Путин во время выступления на Петербургском международном экономическом форуме заявил о необходимости снижения процентной ставки по программе «Льготная ипотека» до 7%. В КуZбассе жители смогут оформить ипотеку от 5,3% годовых.

«КуZбасс стал одним из первых регионов страны, в котором исполнили поручение Президента РФ Владимира Путина — мы снизили процентную ставку по льготной ипотеке до 5,3% годовых. Уверен, что с помощью этих мер жилищной поддержки еще больше молодых и многодетных семей в КуZбассе смогут обзавестись собственным жильем», — сказал губернатор Сергей Цивилев.

Ставки по «Льготной ипотеке» составят 6,5% для всех категорий заемщиков; 6,3% — для сотрудников медицинских организаций; от 5,3% — для покупателей квартир в строящихся объектах Фонда РЖС. Льготная ставка будет действовать весь срок кредитования. Стоимость квартиры не увеличится. Подать заявление на оформление «Льготной ипотеки» можно в АИЖК КуZбасса. Ставка начнет действовать с даты официального вступления в силу постановления правительства.

Программа «Льготная ипотека» позволяет получить льготный кредит на строительство дома. Первоначальный взнос должен составлять не менее 15% от стоимости объекта, может быть использован материнский (семейный) капитал. Важно, что закончить строительство и зарегистрировать право собственности на дом нужно в течение 12 месяцев с момента получения ипотечного кредита. Максимальный размер кредита составляет 15 млн рублей для всех российских регионов, срок не должен превышать 30 лет.

Консультацию по льготному ипотечному кредитованию можно получить по телефону горячей линии ДОМ.РФ 8-800-775-11-22, звонок по России бесплатный или на сайте.

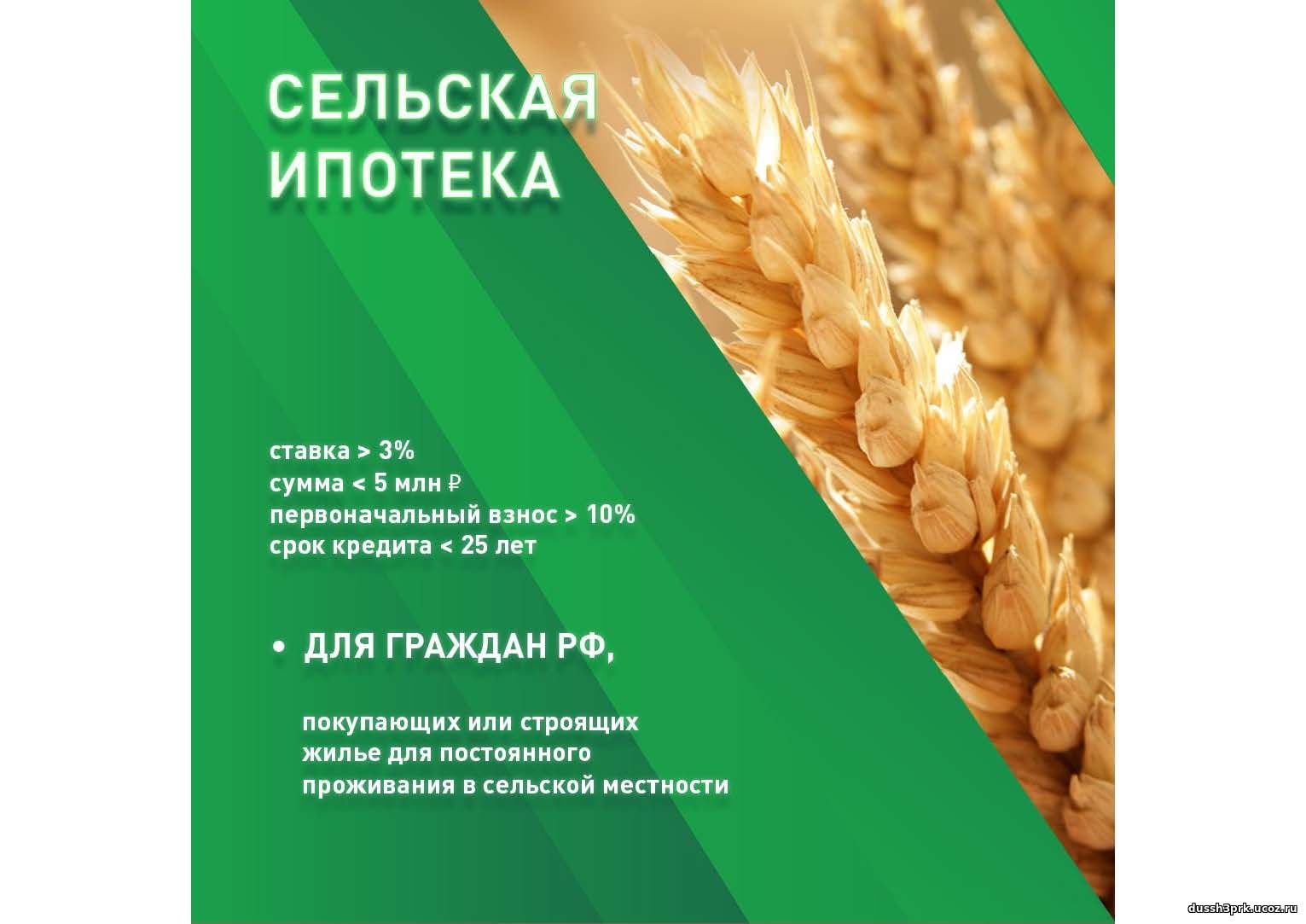

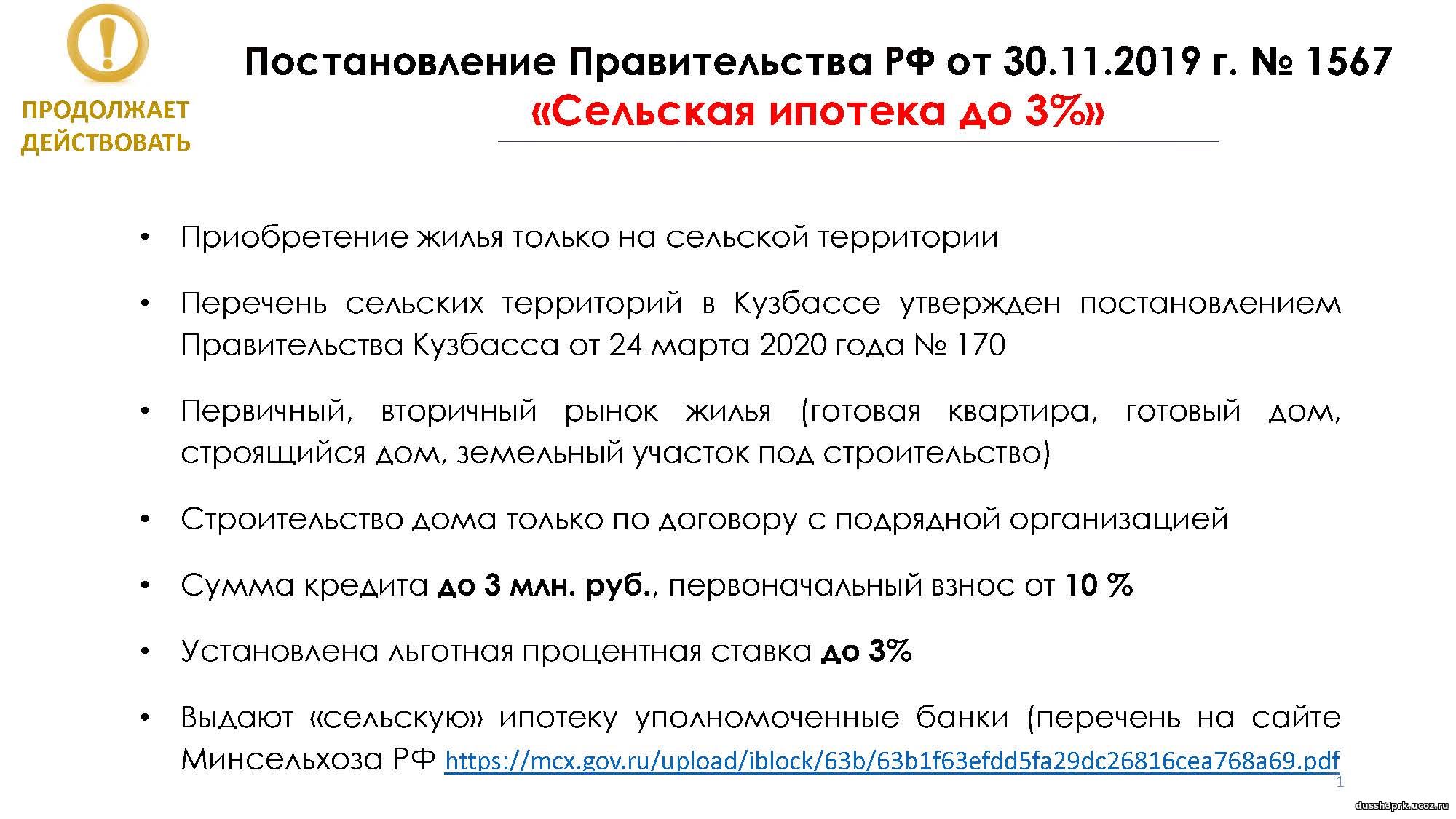

Кроме того, в КуZбассе действуют «Сельская ипотека» и «Семейная ипотека». Программа «Сельская ипотека» позволяет получить кредит по ставке ниже 3% на строительство частного дома на собственном или арендованном у муниципалитета для индивидуального жилого строительства участке. Приобретаемое жилье должно находиться в сельской местности. Например, на территории сельского поселения, рабочего поселка, поселка городского типа или малого города с населением до 30 тысяч человек.

Сельскую ипотеку выдадут только на приобретение дома, пригодного для постоянного проживания, обеспеченного коммунальными системами (электроснабжением, водоснабжением, канализацией, отоплением). Также важно, чтобы площадь дома соответствовала нормам — не менее 14 кв. м. площади на каждого члена семьи. Все строительные работы должны производиться только аккредитованной банком организацией, с которой в обязательном порядке заключается договор подряда. При этом продолжительность работ не должна превышать 24 месяца, иначе банк может повысить ставку по кредиту. Кредитный договор можно заключить до 31 декабря 2022 года.

Программой «Семейная ипотека» могут воспользоваться семьи, в которых после 1 января 2018 года родился первый ребенок или последующие дети. Также этой льготой могут воспользоваться семьи, воспитывающие детей с инвалидностью. Программа подразумевает получение кредита на покупку жилья по ставке до 6%. По ней возможно приобретение как квартир, так и индивидуальных жилых домов. Непременное условие — приобретение жилья у юридического лица, то есть на первичном рынке: квартиры в новостройке, строящемся жилом комплексе или частного дома с земельным участком.

Средства могут быть направлены на строительство индивидуального жилого дома или покупку земельного участка с дальнейшим строительством на нем частного дома — все работы должны проводиться по официальному договору подряда с юридическим лицом или индивидуальным предпринимателем. Первоначальный взнос должен составлять не менее 15% от стоимости объекта. Сумма кредита в КуZбассе доходит до 6 млн рублей.

Финансовый эксперт. Выпуск 1. Тонкости кредитного договора

Финансовый эксперт. Выпуск 6. Всё, что нужно знать о кредитах

Финансовый эксперт. Выпуск 2. Ловушка МФО

Финансовый эксперт. Выпуск 3. Почему существуют МФО

Финансовый эксперт. Выпуск 4. Дела ипотечные. Часть 1

Финансовый эксперт. Выпуск 5. Дела ипотечные. Часть 2

Финансовый эксперт. Выпуск 7. Электронный кошелёк

Как взять кредит и не увязнуть в долгах

Кредит — популярный финансовый инструмент. Нужно правильно подходить к его выбору и вовремя возвращать деньги. На примере шести типов заемщиков наш эксперт Сергей Драница, управляющий Отделением Кемерово Банка России, объяснит, как избежать испорченной кредитной истории и головной боли.

1. Не переоценивайте свои финансовые возможности

Прежде чем взять кредит, сделайте паузу и подумайте, насколько вам нужны эти деньги, можно ли обойтись без них и как вы будете возвращать полученную сумму. Учитывайте не только свою зарплату или пенсию, но и возможные сложные обстоятельства. Увольнение, болезнь или юбилей коллеги могут нарушить даже продуманный план.

Пример

Саша: Мы с Леной поженились, затем оформили ипотеку, выплачиваем. Сейчас хотим съездить в свадебное путешествие в Латинскую Америку и подумываем взять еще один кредит. Как понять, можем ли мы это себе позволить?

Комментарий эксперта: Поможет простая формула: размер ежемесячного платежа по кредиту не должен превышать 35% вашего ежемесячного дохода. Лучше завести финансовый план. С ним вы рассчитаете, сколько денег за определенный период заработаете и как их потратите.

2. Не берите кредит в первом же банке

Близость отделения или яркая вывеска — не лучший критерий для выбора банка. Рынок полон предложений, поэтому изучите варианты в нескольких организациях. Сравните условия и стоимость, чтобы выбрать максимально подходящий вам кредит. Не забудьте навести справки о репутации банка, например, почитать форумы. Если вы студент или пенсионер, сообщите об этом сотруднику банка: возможно, для вас действуют особые предложения.

Пример

Элеонора Григорьевна: Собираюсь взять потребительский кредит в банке «Честные деньги», который как раз открыл отделение в соседнем доме. А дочка говорит, что надо брать кредит в «Замечательном» – там условия лучше, хотя и находится он далеко, ехать с пересадкой. Так куда мне лучше обратиться?

Комментарий эксперта: У этих банков есть лицензии, хорошая репутация, много кредитных предложений и клиентов. Чтобы понять, какой из них подойдет именно вам, сравните условия кредита. Сколько вы будете платить в банке, находящемся в соседнем доме, и в том, до которого долго ехать? Возможно, переплата несущественная и на дорогу вы потратите больше денег. А может, наоборот, вы сэкономите значительную сумму. Изучите, посчитайте — и выбрать будет легко.

3. Не забывайте о своих правах

Интернет полон жутких историй о жестоких коллекторах и неподъемных штрафах за просроченный платеж. Берите кредит или заем только в организациях, у которых есть лицензия Банка России. Не занимайте деньги у нелегальных, так называемых «черных» кредиторов — и тогда ничего страшного с вами не произойдет, банки и коллекторы действуют по закону. Если кредитор оказался мошенником, который угрожает вам и нарушает ваши права, обращайтесь в полицию.

Если обстоятельства сложились так, что вы не можете сделать очередной платеж, потеряли работу или заболели, не скрывайтесь, не меняйте номер телефона, а честно поговорите с представителями банка. Это не значит, что вам простят долг, — вернуть деньги придется в любом случае. Но вполне вероятно, что банк предоставит отсрочку или пересчитает суммы взносов. Например, уменьшит размер ежемесячных платежей за счет увеличения срока кредита.

Пример

Оля: Мне бы очень пригодились деньги на учебу, но с кредитом я не буду связываться никогда! Читала, что на день задержишь оплату — и коллекторы могут искалечить меня и близких, дом поджечь.

Комментарий эксперта: Если вы не уверены, что сможете выплачивать кредит, лучше не берите его. Если вы решили взять кредит, но хотите все держать под контролем (что, вообще-то, правильно), стоит застраховаться от потери трудоспособности и работы. И, конечно, берите кредит только в банке, у которого есть лицензия Банка России, не обращайтесь к сомнительным кредиторам. Посмотреть наличие лицензии можно на сайте Банка России www.cbr.ru.

4. Не подписывайте договор, если не понимаете его условий

Всегда читайте договор полностью, это сэкономит вам время и деньги в дальнейшем. Внимательно изучите все условия выдачи и погашения кредита. Обращайте внимание на комиссии, штрафы за просрочку платежей, дополнительные условия вроде страхования. Если что-то непонятно, спрашивайте у сотрудников банка, требуйте объяснить, проконсультируйтесь с юристом. Подписывайте договор, только когда вы точно поняли все условия.

Пример

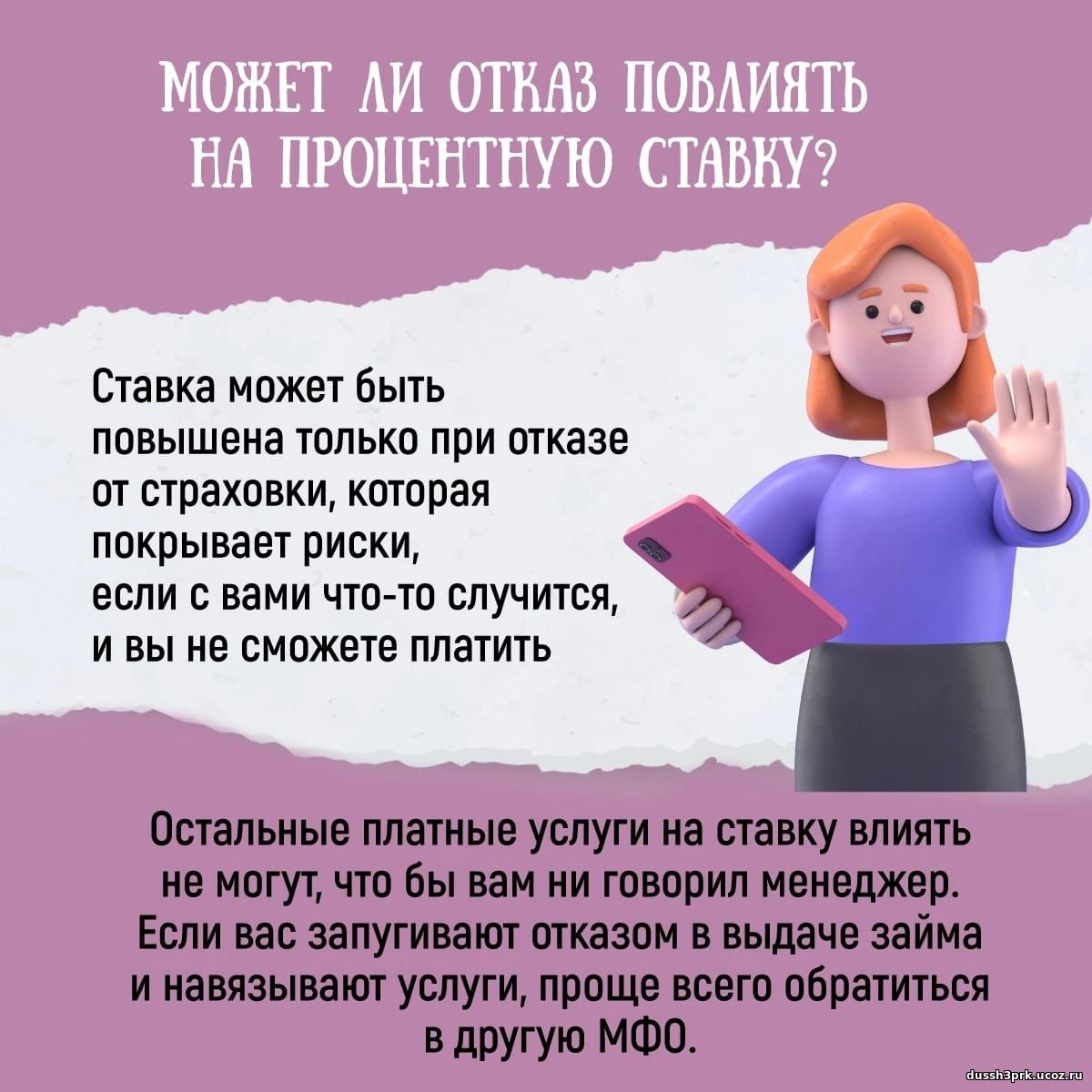

Илья Николаевич: Взял вчера автокредит. Дома с женой прочитали внимательно договор — оказывается, там страховка, и дорогая. Переплачу лишнего. Можно ли отказаться от нее?

Комментарий эксперта: Да, вы можете отказаться от страховки при определенных условиях, для этого есть «период охлаждения». Но чаще ставка по кредиту без страховки выше. Сначала тщательно просчитайте оба варианта, со страховкой и без.

5. Не тяните с погашением кредита

Соблюдайте график выплат и не откладывайте очередной платеж на последний момент. Имеет смысл заложить 5–7 рабочих дней до даты платежа, чтобы деньги успели поступить на счет. Не лишним будет поставить напоминание в смартфоне или повесить яркий стикер на видное место. Если можно погасить кредит заранее – гасите. Это убережет вас от возможных проблем в будущем — вдруг возникнут сложные обстоятельства и вы не сможете уплатить очередной взнос.

Пример

Миша: Купил смартфон в кредит, в салоне связи помогли оформить. Консультант несколько раз предупредил, что задерживать платежи по кредиту не стоит. Потом бумажка с графиком платежей куда-то потерялась, и я забыл выплатить деньги в срок. Смартфон обошелся втридорога.

Комментарий эксперта: Печально, но ничего не поделаешь. Новый график платежей можно было взять в отделении банка, который выдал вам кредит. Обычно по телефону горячей линии банка можно уточнить суммы и сроки выплат. График платежей, скорее всего, отображается и в интернет-банке, если такой сервис есть у вашего банка. И не забывайте: у смартфона есть функция напоминания, воспользуйтесь ею в следующий раз.

6. Не забудьте закрыть кредит

-->